Тетяна Пипенко

|

Як відомо, ринки emerging markets (EM, ринки країн, які розвиваються) під час першої фази кризи на світових фінансових ринках упродовж березня 2020 року зіштовхнулися зі стрімким падінням інтересу інвесторів до своїх фінансових активів. Так, того місяця зафіксовано рекордний обсяг відпливу капіталу ($83,2 млрд), що вдвічі перевищив показник кризи 2008 року. Загалом з початку пандемії цей показник, за оцінками МВФ, сягнув $100 млрд.

Однак уже в середині весни приплив капіталу до країн ЕМ відновився. Це відбулося завдяки (1) масштабному пом’якшенню монетарної політики ФРС та ЄЦБ, (2) пошуку інвесторами вищих рівнів доходності в умовах близьких до нульових відсоткових ставок у провідних економіках (див. огляд Експертної платформи, як змінювалися процентні ставки центральних банків світу від початку Covid-19)). У червні чистий приплив іноземного капіталу до ЕМ становив $32,9 млрд (за даними Міжнародного інституту фінансів, IIF).

Крім цього, суттєво знизилася премія за ризик – більше ніж на 30%, якщо порівняти з рівнями під час панічного розпродажу у березні. З квітня країни ЕМ з інвестиційним рейтингом повернулися на міжнародні ринки капіталу (обсяг залучених коштів, за даними IIF, з початку квітня по середину червня становив $83 млрд). Серед країн, які розмістили суверенні єврооблігації, були Катар, ОАЕ, Саудівська Аравія, Ізраїль, Індонезія, пізніше – Україна.

Індекс MSCI EM також відновив зростання наприкінці березня, а за підсумками квітня продемонстрував найвищі темпи зростання за останні чотири роки (9,2%), зокрема й завдяки курсовій складовій. Попри окремі періоди нестабільності, індекс продовжив висхідну динаміку, а зростання в червні було найвищим серед основних класів активів, відображаючи пожвавлення попиту інвесторів на активи з вищим ступенем ризику. Однак, на відміну від акцій розвинених країн, MSCI EM досі залишається нижчим рівня початку року.

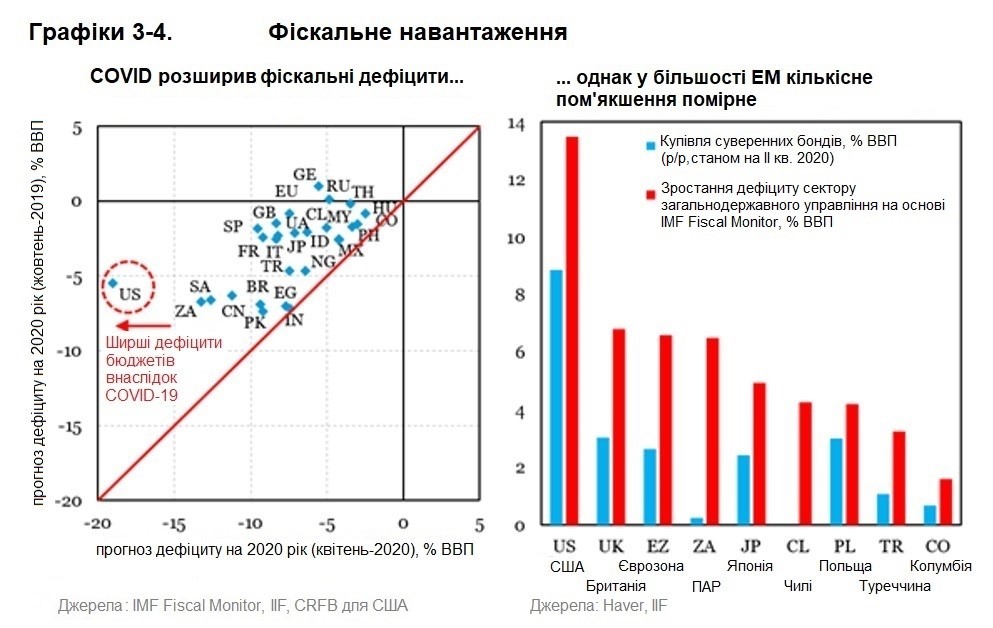

Попри позитивні результати від масштабної фінансової підтримки центральних банків та урядів щодо стабілізації ситуації на світових фінансових ринках, ці заходи водночас розширили дефіцити бюджету та збільшили боргове навантаження. Загальний обсяг коштів, спрямований на програми купівлі облігацій та бюджетні витрати для стримування світової рецесії, сягнув, за даними Reuters, $15 трлн.

Обширні пакети допомоги від урядів та центробанків виявилися результативними з точки зору стримування падіння ВВП у короткостроковій перспективі, водночас їхні довгострокові наслідки можуть виявитися згубними. Стрімке нарощування боргу стає гальмом для економічного зростання та загрожує кризою суверенних боргів, яка може розпочатися в найвразливіших країнах (наприклад, Іспанії чи Італії), а потім поширитися у світовому масштабі.

За оцінкою IIF, у 2020 році очікується зростання співвідношення боргу до ВВП на 20 в. п. якщо порівняти з IV кварталом 2019 року до 342%. Такі темпи приросту майже вдвічі більші ніж у 2009 році після тодішньої фінансової кризи (за оцінками агенції Moody's). Оцінка базується на припущеннях скорочення світової економіки на 3% та подвоєння рівня боргу, якщо порівняти з 2019 роком. Негативний вплив цього зростання буде найвідчутнішим у країнах з найвищим рівнем заборгованості. Навіть розвинені країни можуть втратити високі рейтинги, а центральні банки стати заручниками політки урядів через суттєве боргове навантаження, що обмежить використання інструментів монетарного впливу на економіку. Додатковою загрозою може бути слабке відновлення економіки.

Як очікується, Італія, Японія та Британія найбільше постраждають від зростання боргового навантаження (на 25 в. п. через уже наявні доволі високі обсяги запозичень). У США, Франції, Іспанії, Канаді та Новій Зеландії очікується підвищення в середньому на 20 в.п. Це не лише погіршить кредитний профіль цих країн, але й зробить їх вразливішими до майбутніх фінансових та економічних шоків.

Згідно з оцінками Fitch Ratings у 2020 році може оголосити дефолт рекордна кількість суверенних позичальників. Це, як правило, країни з високим рівнем заборгованості та відсутністю структурних реформ, а також залежністю від експорту сировини, туризму та зовнішнього фінансування. Загалом наслідки погіршення показників державних фінансів для кредитних рейтингів оцінюються як важчі, ніж за кризи 2007–2008 років. За перше півріччя цього року зафіксовано рекордне число знижень рейтингу (33), включно з такими країнами, як Велика Британія, Гонконг, Італія, Канада, Аргентина, Колумбія, Індія, Мексика, Нігерія, ПАР. Також прогноз було погіршено до негативного у рекордній кількості випадків – 40 (проти лише 4 на кінець минулого року).

За оцінкою Fitch, Люксембург, Сінгапур, Макао, Росія та Естонія вважаються країни з найкращою фіскальною позицією. Натомість Ангола, Шрі-Ланка, Японія, Ліван та Бахрейн – відповідно з найслабшою.

Загалом ситуація у країнах EM доволі неоднозначна. Країни зустріли поточну кризу в гіршому стані з точки зору показників бюджету, ніж напередодні кризи 2007–2008 років (профіцит 0,8% у 2008 році проти дефіциту на рівні 4,7% в середньому за 2019 рік).

Серед ЕМ найбільшого зростання дефіциту бюджету після COVID-19, якщо порівняти з попереднім роком, зазнають Аргентина, Бразилія та Угорщина насамперед через збільшення витрат за одночасного пригнічення темпів зростання доходів (за оцінками IIF). Так, наприклад, зростання дефіциту бюджету Угорщини у першому півріччі цього року майже уп’ятеро перевищує відповідний показник попереднього року і може сягнути 6% до ВВП за підсумками року проти 2% минулого року. Найменше зростання витрат спостерігалося в цій групі держав у Туреччині та Індонезії. До вразливих також відносяться країни зі значною потребою у фінансуванні та ті, що покладаються на міжнародні ринки капіталу для емісії облігацій, такі як Мексика та Південно-Африканська Республіка.

За таких умов центральні банки близько десяти країн ЕМ, зокрема Польщі, ПАР, Угорщини, Туреччини, ініціювали власні програми QE (кількісного пом’якшення) у відповідь на загрози пандемії. Хоча розвинені країни успішно практикували фінансування дефіциту бюджету за допомогою QE, це може виявитися складнішим у ЕМ через брак політичного простору та девальвацію валют. Так, за відсутності внутрішнього стійкого рівня заощаджень вони змушені покладатися на зовнішнього інвестора у питаннях покриття дефіциту платіжного балансу та підтримки національних валют. Це, поряд з інфляційними ризиками, обмежує їх можливості емісії для підтримки економічного зростання, як це робить, наприклад, Японія.

Зростання боргу до неприпустимого рівня, навіть за найкращим сценарієм, обмежить зростання ВВП цих країн, оскільки реальні процентні ставки на довшому відрізку кривої дохідності для них зростуть. За гіршого сценарію за відсутності макрофінансової стабільності та структурних реформ буде запущено інфляційно-девальваційну спіраль. За оцінками Bank of America, в цьому напрямі зараз прямують Туреччина, Бразилія та Південна Африка.