Антон Груй

|

У 2014–2015 роках Україну спіткали одразу три кризи: економічна – спричинена анексією Криму та війною на Донбасі; валютна – оскільки від фіксованого обмінного курсу довелося відмовитись в умовах погіршення балансу зовнішньої торгівлі та наростання бюджетного дефіциту та банківська – оскільки олігархічна система банкінгу призвела до збільшення простроченої заборгованості та панічного відпливу депозитів. Усі три кризи посилювали одна одну.

Кажуть, що не можна змарнувати хорошу кризу. Й НБУ скористався можливостями. Національний банк відмовився від фіксованого обмінного курсу та перейшов до режиму інфляційного таргетування (значні зміни відбулися і всередині Нацбанку – в системі ухвалення рішень). Головним інструментом монетарної політики стала процентна ставка.

У 2014-2015 роках багато українців серйозно постраждали від девальвації через значну частку імпортних товарів у споживчому кошику та високу доларизацію кредитів. Уникнути девальвації було неможливо, і перехід до плаваючого курсоутворення відбувся уже після неї. Проте все одно дуже важко пояснювати, чому фіксований курс на рівні 8 гривень за долар США – це погано, а плаваючий курс на рівні 24-28 гривень за долар – це добре. Девальваційні та інфляційні очікування українців залишаються достатньо високими.

Враховуючи високу увагу громадськості до обмінного курсу, НБУ виходить на ринок з валютними інтервенціями, тобто купує та продає валюту з метою згладжування надмірних коливань обмінного курсу та щоб уникнути паніки на ринку.

Багато країн, що розвиваються, впровадили режим інфляційного таргетування, проте одночасно певною мірою впливають на обмінний курс. Тут важливо знайти баланс. З одного боку, курс має бути достатньо гнучким, щоб забезпечити необхідне коригування цін у випадку зміни зовнішніх та внутрішніх умов. Наприклад, вітчизняна валюта має послабитись, якщо імпорт суттєво перевищує експорт. З іншого боку, хаотичні зміни у настроях інвесторів можуть спричинити надмірні курсові коливання, що стають джерелом паніки та надмірного відпливу капіталу. Чи вдалося НБУ знайти правильний рівень валютних інтервенцій?

У своєму дослідженні я розглядаю два важливих для монетарної політики питання. По-перше, до якої міри управління обмінним курсом здатне підтримувати цінову стабільність? По-друге, яким є вплив інтервенцій на обмінний курс?

Зазвичай економічні моделі у центральних банках описують обмінний курс як такий, що реагує на різницю в процентних ставках у вітчизняній та іноземній валютах. Отже, раптове зростання ставки у вітчизняній валюті призводить до швидкого зміцнення обмінного курсу, оскільки національні активи, наприклад, ОВДП, стають привабливими для інвесторів. І навпаки, зниження ставок провокує вихід інвесторів з ринку та девальвацію. Такий підхід називають непокритим процентним паритетом (НПП). Це дослідження пропонує модель з модифікованим рівнянням НПП, що враховує вплив валютних інтервенцій на обмінний курс.

Помірне управління валютним курсом знижує коливання інфляції, сильне – підвищує

Валютні інтервенції у 2015 році – першому кварталі 2020 року (період дослідження) були спрямовані на згладжування обмінного курсу та відповідно рівню інфляції. Модель дозволяє дослідити, якими були б величини коливань основних макроекономічних змінних у випадку більш значних валютних інтервенцій (сильнішого управління обмінним курсом) або за їх повної відсутності.

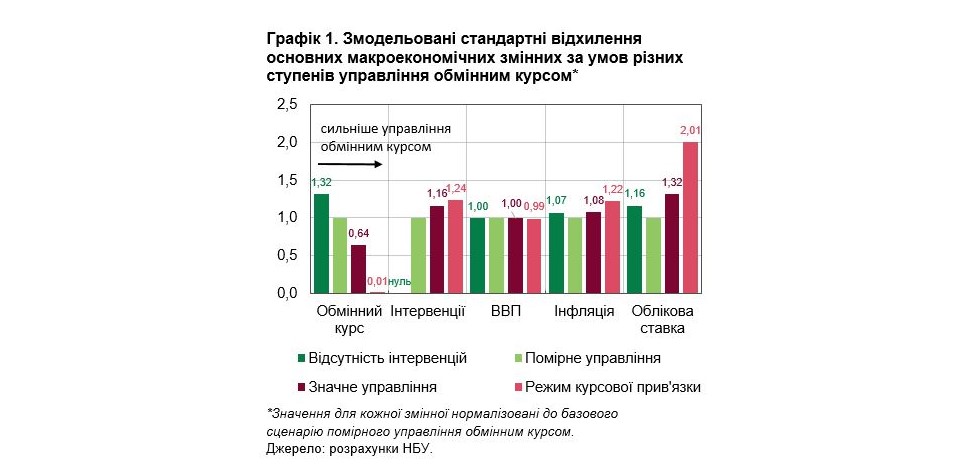

Помірні об’єми валютних інтервенцій (як це було у 2015 році – першому кварталі 2020 року) зменшили волатильність як номінального обмінного курсу, так й інфляції. Графік 1 демонструє амплітуду коливань обмінного курсу, інтервенцій, ВВП, інфляції та облікової процентної ставки за умов чотирьох різних ступенів управління обмінним курсом: відсутність інтервенцій, помірне управління (яке було фактично), значне управління (воно знизило б волатильність обмінного курсу на третину), режим курсової прив’язки (фіксований курс). Помірне управління зменшує волатильність обмінного курсу на 32% порівняно з відсутністю управління – силу взаємозв’язку оцінено на українських даних. Значне управління знижує волатильність ще на 36%, а курсова прив’язка її майже прибирає. “Агресивність” валютних інтервенцій для моделі було підібрано вручну.

Протидія надмірним курсовим коливанням доцільна у відкритій економіці з високим ефектом перенесення обмінного курсу на ціни та не дуже сильно прив’язаними до цілі інфляційними очікуваннями – такій, як Україна. Тим не менш, обмінний курс має залишатися плаваючим, щоб виконувати свою роль механізму економічної стабілізації. Значне втручання в курсову динаміку могло би призвести до більших коливань інфляції та облікової ставки.

Зрозуміло, що чим сильнішим є управління обмінним курсом, тим більше коливається обсяг валютних інтервенцій. Вплив на інфляцію виглядає як літера U. Помірні інтервенції стабілізували інфляцію, проте як відсутність інтервенцій, так і значні інтервенції або фіксація обмінного курсу призвели б до значних коливань інфляції. Подібна картина спостерігається і для облікової ставки. Проте волатильність облікової ставки зростає несиметрично – за відсутності інтервенцій її зростання значно нижче, ніж за значного управління курсом. Зниження на 36% волатильності обмінного курсу було би пов’язане з вищою на 8% волатильністю інфляції та на 32% більш волатильною обліковою ставкою.

Значне згладжування чи навіть фіксація обмінного курсу не впливають на зміни ВВП. Отже, позбавлення економіки такої “подушки безпеки” як гнучкий обмінний курс не дозволить знизити коливання ВВП, і тому не має сенсу. Монетарна політика слабко впливає на ВВП в умовах великої частки сировинних товарів у зовнішній торгівлі (зернові, чорні метали) та невисокого рівня розвитку фінансового ринку (передусім кредитування). Водночас нееластичний ВВП підриває здатність монетарної політики впливати на інфляцію через сукупний попит. За таких умов прив’язка обмінного курсу та позбавлення економіки від ще одного трансмісійного каналу монетарної політики матимуть особливо болісні наслідки.

Інтервенції за режиму таргетування інфляції потужно впливають на обмінний курс

Кожен додатковий долар, куплений чи проданий НБУ на валютному ринку, впливає на рівень обмінного курсу. Модель інтерпретує систематичні відхилення від “чистого” НПП як вплив інтервенцій. Порівняння змодельованого впливу інтервенцій та фактичних інтервенцій НБУ дозволяє здійснити оцінку ефективності останніх (Графік 2).

Модельований вплив інтервенцій відображає оцінки їх впливу на обмінний курс. Сильні просідання у 2008–2009 та 2014–2015 роках означають, що курс міг би девальвувати набагато сильніше, якби інтервенцій не було. Переважно від’ємні значення у 2009–2013 роках демонструють, як валютні інтервенції НБУ утримували гривню від поступового послаблення. Починаючи з 2015 року інтервенції були спрямовані на згладжування надмірних коливань обмінного курсу та накопичення міжнародних резервів. У середньому вони не давали гривні зміцнюватись.

Отже, валютні інтервенції за режиму таргетування інфляції мають потужний і тривалий вплив на номінальний обмінний курс в Україні. Якщо НБУ у 2015 році – першому кварталі 2020 року купував додатково 1% ВВП в еквівалентній сумі у доларах, обмінний курс ставав на 5,8% слабшим протягом двох кварталів. Припускається, що ефект є лог-лінійним як за продажем, так і за купівлею. У цифрах 2019 року необхідно $273 млн аби підштовхнути на 1% обмінний курс у потрібному напрямі.

Інтервенції за режиму фіксованого обмінного курсу втрачають ефективність

Валютні інтервенції за режиму таргетування інфляції впливають на номінальний обмінний курс ефективніше, ніж впливали за режиму фіксованого обмінного курсу. По-перше, значні інтервенції втрачають свою ефективність, оскільки стимулюють короткострокові спекуляції “carry trade” (якщо обмінний курс лишається незмінним, то трейдер може отримати гарантований прибуток від різниці процентних ставок у двох валютах). По-друге, інтервенції не здатні навічно захистити рівень обмінного курсу у випадку зміни фундаментальних чинників економіки, наприклад, продуктивності виробництва. Тому вони мають реагувати лише на тимчасові шоки. І нарешті, ефективність валютних інтервенцій зростає з більшою довірою до монетарної політики. Виконати обіцянку низької інфляції центробанку легше, ніж обіцянку утримувати фіксований курс. Отже, так можна швидше підвищити довіру до монетарної політики та відповідно її ефективність.

Протидія надмірним курсовим коливанням потрібна для стабілізації економіки

Помірне управління плаваючим обмінним курсом (таке як здійснювалося протягом 2015–2020 років) допомагає стабілізувати інфляцію та процентні ставки у малій відкритій економіці України. Волатильність ВВП при цьому фактично не залежить від ступеню управління обмінним курсом.

Водночас значне управління обмінним курсом збільшує амплітуду коливання інфляції та процентних ставок. Враховуючи слабку реакцію ВВП на монетарну політику, курсова прив’язка може позбавити економіку від найсильнішого трансмісійного каналу монетарної політики, що матиме болісні наслідки. Тому обмінний курс має залишатися плаваючим.

Валютні інтервенції НБУ є дієвим інструментом впливу на обмінний курс за режиму інфляційного таргетування. Однак, вони мають реагувати лише на тимчасові шоки та не можуть вічно захищати фіксований обмінний курс. Їхня ефективність зростає з підвищенням довіри до монетарної політики, яка вибудовується внаслідок досягнення інфляційної цілі.

Посилання на публікацію дослідження:

Grui, A. (2020). Uncovered interest parity with foreign exchange interventions under exchange rate peg and inflation targeting: The case of Ukraine (No. 14-2020). Economics Section, The Graduate Institute of International Studies.

Джерело публікації: