Ольга Бондаренко

|

Бігти вдвічі швидше, щоб залишатись на місці

Поширення пандемії коронавірусу та різке падіння цін на нафту призвели до найбільшої турбулентності на фінансових ринках з часів світової кризи 2007–2009 років. Фондові індекси США, Європи та Азії знижувалися найшвидшими темпами за останні щонайменше 10 років, а торги у США призупинялися [1] чотири рази впродовж березня – уперше з 1997 року. Інвестори збільшили попит на традиційні гавані – безпечні активи, отже дохідність 10-річних цінних паперів США та Німеччини на початку березня сягнула рекордно низьких рівнів.

Країни ЕМ зазнали найбільшого в історії відтоку капіталу. Так, за даними Міжнародного інституту фінансів, з 21 січня по 9 квітня 2020 року з акцій країн, ринки яких розвиваються, було виведено близько $72 млрд, а з боргових цінних паперів – $25 млрд. Це призвело до суттєвого знецінення більшості валют таких країн до долара США, зокрема країн зі стійкою зовнішньою позицією, але залежних від експорту енергоносіїв (наприклад, Мексики та Росії). Премія за ризик, виражена EMBI spread, зросла майже вдвічі, повернувшись загалом до рівнів 2008–2009 років.

Упродовж квітня – початку травня окремі ринки стабілізувалися, зокрема відбулося суттєве відновлення котирувань на ринку акцій. Мірою стабілізації ситуації на фінансових ринках дедалі більшу роль у перерозподілі потоків капіталу відіграватимуть макроекономічні фактори. За прогнозом Міжнародного інституту фінансів, приплив капіталу нерезидентів до країн ЕМ (за винятком Китаю) знизиться на 55%, якщо порівняти з 2019 роком, а портфельні інвестиції лише частково відновлюватимуться у другій половині 2020-го. В умовах обмеженого доступу до ринків капіталу, низьких цін на сировинні товари та зміцнення долара між країнами загостриться конкуренція за фінансування. Особливо серед тих, кому багато платити за зовнішнім боргом.

Позичають чуже, повертають своє

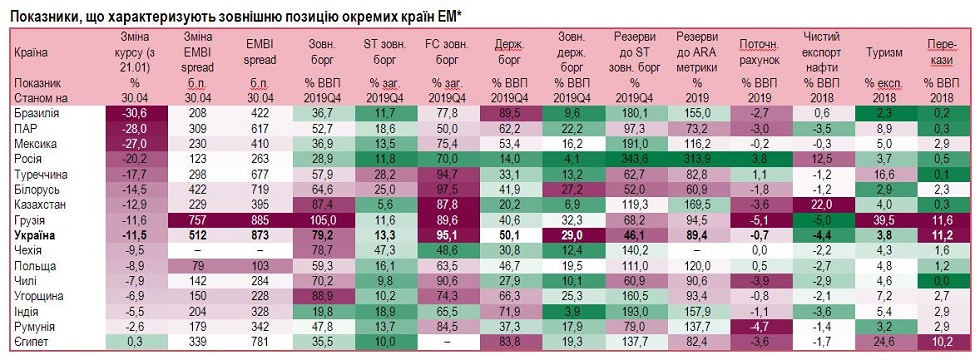

Минулий цикл накопичення боргу розпочався у 2010 році (World Bank, 2020), в міру виходу держав з попередньої світової кризи. Зовнішній борг країн, що розвиваються (без урахування Китаю), збільшився з 29% наприкінці 2009 року до 35% ВВП. Серед порівнюваних країн (див. табл.) на більш як 20 відсоткових пунктів він зріс у Чехії [2], Чилі, ПАР, Грузії та Білорусі. Водночас запозичення й надалі відбувалися переважно у іноземній валюті, насамперед доларі США.

Тривалий період (майже десять років) сприятливих фінансових умов, що характеризувався низькими процентними ставками та високим рівнем ліквідності у розвинених країнах, призвів до збільшення загального державного боргу країн, що розвиваються. Цей індикатор збільшився за десятиліття на більш як 12 відсоткових пункти (до ВВП). Країни ЕМ могли пропонувати порівняно вищий рівень дохідності, це підтримувало попит нерезидентів на державні цінні папери, унаслідок чого частка у їхній власності в середньому по такій групі зросла до 43%.

Відповідно, витрати на обслуговування зовнішнього боргу у країнах ЕМ з 2009-го по 2019 рік зросли майже у 2,3 рази – до $3,7 трлн. За оцінками МВФ, у 2020 році ця сума має збільшитися ще на $200 млрд. Лише короткострокового боргу за залишковим терміном погашення порівнювані країни мають сплатити близько $1,4 трлн. Водночас в низці країн, зокрема Білорусі та Туреччині, обсяги резервів станом на кінець 2019 року були меншими за обсяг короткострокових зобов'язань на 40%.

В окремих країнах потреби у фінансуванні можуть додатково зрости через розширення дефіциту поточного рахунку. Внаслідок запровадження значною кількістю країн обмежень на пересування експорт туристичних послуг у 2020 році може знизитися на 20–30% (UNWTO, 2020). Цей же чинник разом зі спадом економічної діяльності в країнах з високим рівнем доходу призведе до зменшення переказів трудових мігрантів. Ці ризики є актуальними насамперед для Грузії та Єгипту, частково для Туреччини й України. Однак у останній скорочення імпорту туристичних послуг (подорожей українців за кордон із загальною сумою витрат до $8,6 млрд у 2019 році) компенсує втрату частини переказів (НБУ прогнозує скорочення з $12 млрд до $10,1 млрд). Зниження цін та попиту на нафту негативно вплине на торговий баланс країн-експортерів нафти, зокрема Росії та Казахстану.

На фінансових ринках склалася жорстка ситуація через млявий інтерес інвесторів до ризикових активів та високу конкуренцію за фінансування між країнами (у всіх без винятку зростають дефіцити бюджетів). Фактично єдиною альтернативою для досить вразливих країн стає офіційне фінансування від міжнародних організацій. Вартість таких запозичень є значно нижчою за ринкову, зважаючи на суттєве зростання премії за ризик.

Станом на 9 квітня до Міжнародного валютного фонду надійшла безпрецедентна кількість звернень – одразу від 90 країн, а обсяги необхідного фінансування сукупно склали, за оцінками, близько $100 млрд. Такі країни, як Грузія і Молдова, вже досягли відповідної домовленості з МВФ та іншими міжнародними донорами. Отримання коштів МВФ високо ймовірне також Єгиптом та Україною.

* Зовн. – зовнішній; ST – короткостроковий (англ. short-term); FC – в іноземній валюті (англ. foreign-currency); держ. – державний. У показнику "Чистий експорт нафти" враховані також нафтопродукти. Резерви до ST зовн. боргу у Польщі та Мексиці вказані станом на III квартал 2019 року.

Колір фону залежить від критичності рівня показника для окремої економіки. Темно-вишневий колір позначає загрозливий рівень, а зелений – сприятливий. Наприклад, колір відносного показника зовнішнього державного боргу залежить від співвідношення короткострокового державного боргу за залишковим терміном погашення до міжнародних резервів, де вишневий колір вказує на більше співвідношення, а зелений – на менше. Для резервів, як до ARA метрики, так і до ST зовн. боргу нормою відповідно до методології МВФ вважається 100–150%. Відповідно нижчий рівень навпаки позначений вишневим градієнтом, вищий – зеленим.

Джерела: МВФ, QEDS (World Bank), центральні банки, національні статистичні агенції; розрахунки НБУ

-----------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------

[1] Призупинення на 15 хвилин відбувається на всіх американських біржах у разі зниження індексу S&P 500 на більш ніж 7% до 15:25 EST (так званий перший рівень ‘circuit breaker’).

[2] За класифікацією МВФ, Чеська Республіка не є країною ЕМ, однак у низці інших класифікацій, зокрема у S&P та MSCI, вона залишається у цій групі країн.