Інна Співак

|

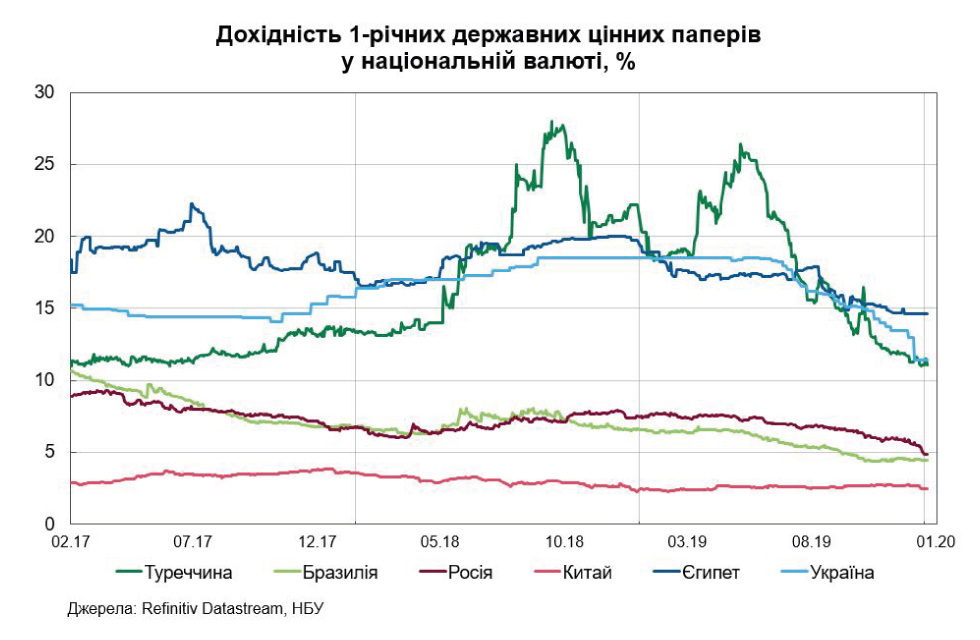

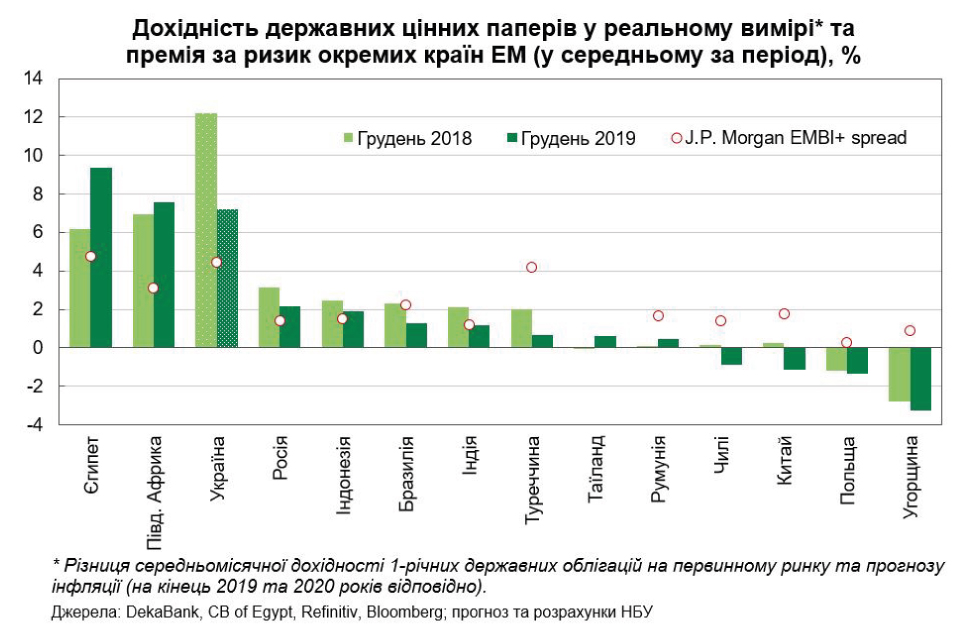

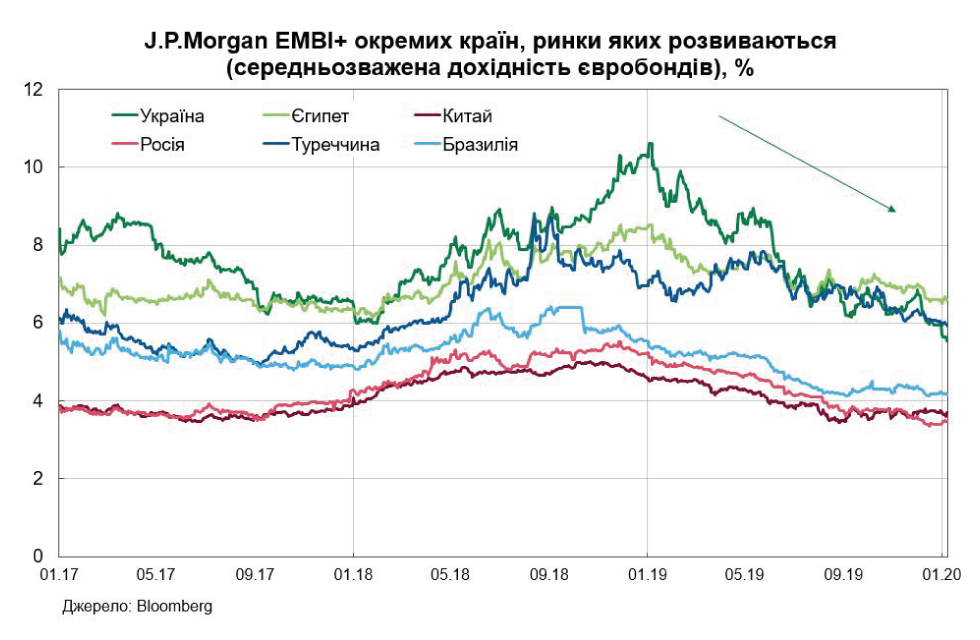

Упродовж 2019 року дохідність цінних паперів уряду України на вторинному ринку різко знизилася. Зокрема, для українських суверенних євробондів – на близько 3 відсоткових пункти (за ОВДП в національній валюті – близько 7 в.п.). Це найбільше зниження дохідності у порівняльній групі країн, ринки яких розвиваються (emerging markets, EM).

Зменшення фінансово-політичних ризиків та загальна стабілізація макроекономічного середовища (економіка зростала відносно високими темпами, інфляція увійшла в цільовий діапазон, ситуація на ринку праці поліпшувалася, суттєво зросли міжнародні резерви) сприяла здешевленню зовнішнього боргу. Так, за середньозваженою дохідністю євробондів (індекс J.P. Morgan EMBI+) на початку 2019 року Україна була вище всіх країн із порівняльної групи. Натомість, у другій половині року вдалося випередити Єгипет та Туреччину й скоротити відставання від Китаю, Росії, Бразилії. Зокрема, із суверенами Піднебесної різниця становить біля 2 в.п. (йдеться про борг, номінований у доларах США).

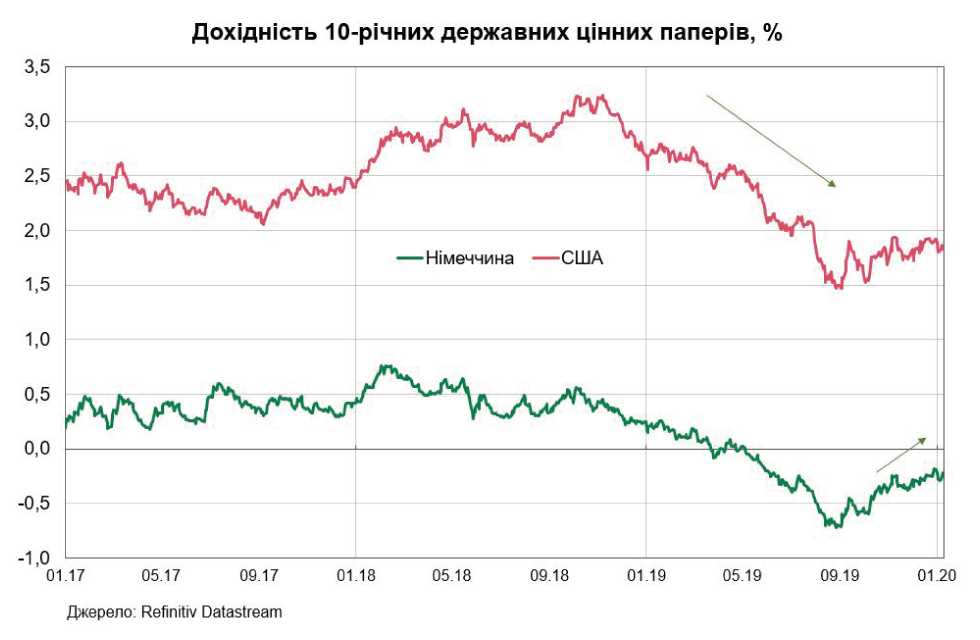

Минулий рік був позначений суттєвим зниженням дохідності найнадійніших країн-позичальників. Уповільнення темпів економічного зростання та інфляції в США та єврозоні зумовило суттєве пом’якшення риторики ФРС та ЄЦБ. Це відобразилося в зниженні дохідності за облігаціями Держказначейства США та інверсії кривої дохідності. Дохідність цінних паперів Німеччини взагалі ввійшла у від’ємну зону.

Вкрай низька дохідність за суверенними облігаціями країн з рейтингом ААА призвела до значного зростання інтересу інвесторів до більш ризикових активів. Так, лише в І кварталі 2019 року приплив іноземних інвестицій до країн EM збільшився, за даними Інституту міжнародних фінансів, з $4,5 млрд до $29,8 млрд. Це сприяло зниженню премії за ризик та вартості зовнішніх залучень у більшості ЕМ, зокрема й України.

Однак наприкінці минулого року тенденція до зниження дохідності облігацій розвинених країн змінилася на протилежну. Ставки за казначейськими облігаціями США підвищилися. З цим пов’язана паралельна тенденція до зменшення залишків світового боргу з від’ємними ставками – з рекордного рівня $17 трлн, зафіксованого 29 серпня, до $11,9 трлн станом на листопад (відповідно до розрахунків Bloomberg). Ця тенденція зменшує привабливість більш високоприбуткових, однак більш ризикованих активів. Крім суто технічних чинників, таких як фіксація прибутку наприкінці року, такі зміни відображають оптимізм щодо урегулювання конфлікту між США та Китаєм, неготовність ФРС до подальшого різкого зниження процентних ставок.

Відповідно, ситуація на ринку суверенних облігацій країн EM характеризувалася зростанням премії за ризик, однак цікавість інвесторів до таких ринків залишалася на високому рівні. За підрахунками J.P. Morgan, станом на 26 листопада 2019 року інвестиційні угоди з країнами з одними з найвищих ризиків (зокрема, Ліваном та Еквадором) забезпечили половину прибутків від вкладень в облігації у складі European High Yield index. Особливою популярністю користувалися запозичення в євро, обсяг яких вперше перетнув позначку в 50 млрд у листопаді.

Китай розмістив на міжнародних ринках рекордний обсяг суверенних облігацій, номінованих у доларах США ($6 млрд). Серед інших емітентів у листопаді – уряди Марокко, Єгипту і навіть Коста-Ріки. Остання виглядає вельми ненадійним позичальником: центральний банк цієї країни оцінює дефіцит державного бюджету на рівні 6,3% ВВП у 2019 році. За прогнозами казначейства цієї центральноамериканської держави, рівень боргу зріс за минулий рік з 53,6% до 59,9% ВВП. Ця історія наочно ілюструє, наскільки сильний апетит мають інвестори у суверенні борги.

Загалом глобальний борг, за даними Інституту міжнародних фінансів, зріс минулого року до $250 трлн (близько 320% світового ВВП). З них на країни ЕМ припадає майже третина — $71,4 трлн (220% ВВП).

На фоні таких світових тенденцій зовсім невипадковим виглядає інтерес міжнародних інвесторів до українських боргових паперів, зокрема внутрішніх. Станом на 23 січня 2020 року портфель нерезидентів складає ₴122,7 млрд, що означає купівлю іноземцями ОВДП за останній рік майже на $4,4 млрд. Зазначимо, що інтерес до вітчизняних паперів підживлювався поступовим підвищенням рейтингових оцінок (зокрема агенцією Fitch з рівня "B-" до "B") та загальним скороченням державного боргу України, який становить вже близько 50% ВВП, хоча 4 роки тому дорівнював 80%. Мірою збереження невисокої інфляції українському урядові вочевидь вдасться наблизитися за ставками розміщення ОВДП до більшості країн порівняльної групи, що означає також різке зменшення реальної ставки боргу, яка на початку 2019-го становила близько 10%, а наприкінці року вже біля 5% річних.