Ольга Бондаренко та Інна Співак

|

Ескалація міжнародних торгових конфліктів — ключовий фактор невизначеності в найближчі роки. Більшість країн уже відчули негативний вплив на інвестиційну активність, торгівлю та економічне зростання. Провідні центробанки ФРС та ЄЦБ, розвернули курс монетарної політики на 180 градусів.

Тема розгортання Великої торгової війни вже більше року не сходить із перших шпальт провідних міжнародних видань. Це і не дивно, адже загострення відносин між США та Китаєм з початку 2018 року внесло суттєві корективи у перспективи розвитку як цих країн та їх партнерів, так і світової економіки загалом.

У цих умовах, центробанки країн, ринки яких розвиваються (emerging markets — EM), змушені шукати баланс між стимулюванням економічної активності та збереженням стабільності цін і національних валют.

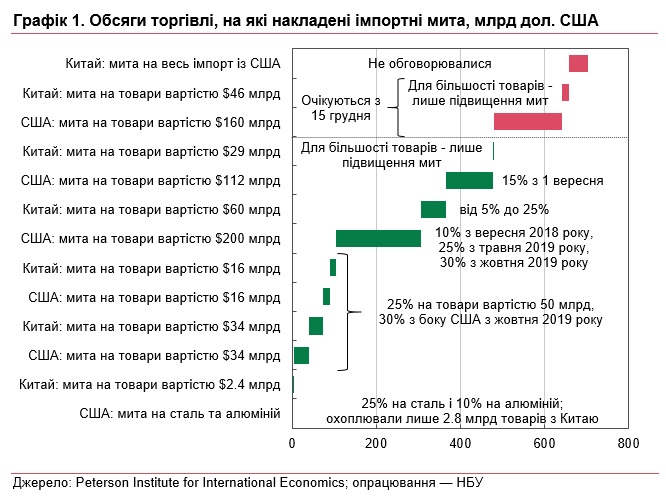

Історія протистояння

Перші імпортні мита на сталь та алюміній США запровадили проти усіх країн, однак невдовзі адміністрація президента Трампа зосередила увагу на офіційному Пекіні. Базуючись на підсумках внутрішнього розслідування щодо політики та дій Китаю в сфері технологій та захисту інтелектуальної власності відповідно до розділу 301 Акту про торгівлю від 1974 року, США запровадили імпортні мита на товари загальною вартістю 50 млрд дол., згодом — на 200 млрд дол., а з 1 вересня — ще на 112 млрд дол. Такі кроки не залишилися без відповіді з боку Китаю, і наразі обсяги двосторонньої торгівлі, що підпадають під мита, перевищили 480 млрд дол. Це 2,5% світової торгівлі.

Проте на цьому протистояння між двома найбільшими економіками світу не завершується. Так, з 15 грудня Вашингтон планує ввести мита на решту імпорту з Китаю, за виключенням певних товарів хімічної промисловості та мінеральних продуктів. Таким чином, наприкінці 2019-го майже 97% обсягів імпорту підпадатимуть під дію торгівельних обмежень.

Натомість дії Пекіну у відповідь передбачають, насамперед, не розширення списку товарів, а підвищення вже існуючих мит разом з ембарго на купівлю окремих видів американської продукції, зокрема нафти, кукурудзи, сої. Відповідно, додатковими митами не обкладатиметься близько 31% імпорту зі США. До цієї групи належатимуть, зокрема, літаки (14,1 млрд дол.), напівпровідники (10,2 млрд дол.) та фармацевтичні препарати (3,6 млрд дол.).

Якими будуть наслідки конфлікту для світової економіки

Хоча цей конфлікт формально є двостороннім, його наслідки для світової економіки можуть бути більш руйнівними, ніж остання фінансова криза, оскільки в нього поступово втягується все більша кількість країн. Зокрема:

• торгова війна змусить конфліктуючі країни шукати ринки збуту для своєї продукції, що може спровокувати падіння світових цін на ці товари;

• введення взаємних обмежень призведе до скорочення виробництва тих товарів, які ставатимуть у надлишку та, відповідно, до збільшення безробіття в країнах;

• заміщення на внутрішньому ринку товарів, на імпорт яких накладені обмеження, призведе до їх удорожчання і, як наслідок, пришвидшення інфляції;

• режим світової торгівлі може перейти із “відкритості” до “протекціонізму”, що особливо негативно вплине на країни, економіка яких орієнтована на експорт (а це – більшість країн, ринки яких розвиваються);

• зменшиться вплив міжнародної спільноти, зокрема Світової організації торгівлі (СОТ).

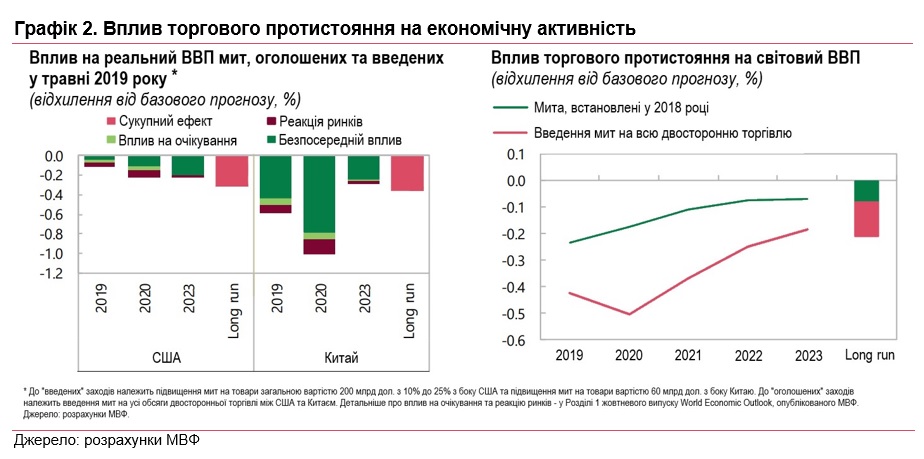

За оцінками МВФ, запровадження мит на усю двосторонню торгівлю між США та Китаєм призведе до зниження світового ВВП на 0,3% в 2020 році, причому ефект наполовину обумовлюватиметься погіршенням ділових очікувань та настроїв інвесторів на фінансових ринках. Якщо ж урахувати також вплив тарифів, що були введені у 2018 році, втрати глобальної економіки в 2020 році складуть 455 млрд дол. Це більше, ніж розмір економіки такої країни, як Південно-Африканська Республіка.

А за оцінками економістів СОТ, середньостроковий вплив повномасштабної торговельної війни, у разі якої усі країни запроваджуватимуть тарифи в односторонньому порядку, призведе до зниження економічної активності у світі на 2%, а торгівлі – одразу на 17% у 2022 році (Bekkers і Teh, 2019). Для порівняння: в 2009 році глобальний ВВП скоротився приблизно на 2%, а міжнародна торгівля – на 12%.

Ринки, що розвиваються у зоні високої турбулентності

Водночас чи не найбільше від протистояння США та Китаю постраждають країни, ринки яких розвиваються. Це відбудеться через:

• загальне уповільнення світової економічної активності;

• скорочення світової торгівлі і, відповідно, експорту, від якого ЕМ надмірно залежать як малі відкриті економіки;

• зниження цін на основні товари митного протистояння, зокрема метали, сільськогосподарську продукцію, а також інші сировинні товари на тлі побоювань щодо стійкості попиту; це, своєю чергою, негативно вплине на торгові баланси та обмінні курси в країнах ЕМ;

• прискорення інфляції внаслідок девальвації валют та пов'язаного з цим погіршення інфляційних очікувань через значний рівень доларизації економік;

• збільшення волатильності на світових товарних і фінансових ринках.

Погіршення перспектив економічного зростання в ринки, що розвиваються зменшуватиме попит інвесторів на активи цих країн, що створюватиме умови для відпливу капіталу та, відповідно, девальвації їх національних валют.

Так, за даними Інституту міжнародних фінансів (IIF), тільки з квітня (початку розгортання торговельної війни) до вересня 2018 року обсяги портфельних інвестицій до ЕМ скоротилися на 20,3 млрд дол. Водночас, найбільші світові банки (Goldman Sachs, Citigroup, Morgan Stanley) заявили про продаж валют цієї групи країн, з огляду на зростання ризиків для світової економіки.

Проте погіршення фінансових умов для країн, ринки яких розвиваються, відбулося не лише через ескалацію торгових конфліктів, а і через жорсткішу монетарну політику провідних центральних банків. Протягом 2018 року ФРС підвищила ставку за федеральними фондами на 100 б.п., а згідно з прогнозом, оприлюдненим у червні 2018 року, передбачала ще три підвищення до кінця 2019 року – до 3.25%. Як наслідок, дохідності за 3-місячними облігаціями казначейства США зросли з 1,4% у січні до 2,2% у жовтні 2018 року, а за 10-річними – з 2,6% до 3,2% річних. ЄЦБ також перейшов до нормалізації монетарної політики, поступово припинивши викуп цінних паперів за програмою кількісного пом'якшення у грудні 2018 року.

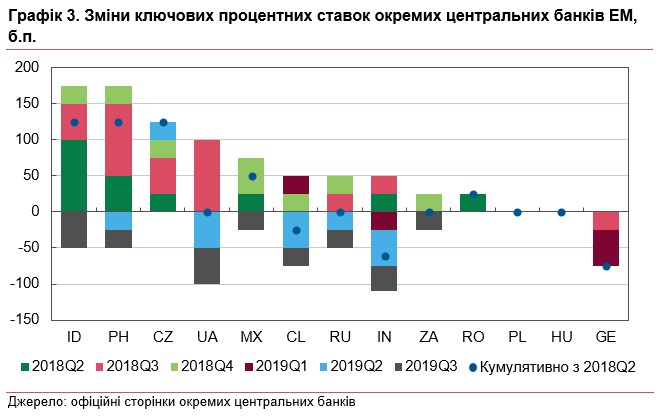

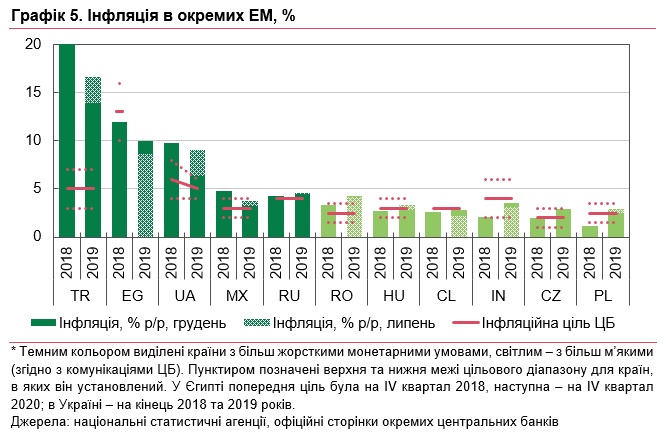

У таких умовах інтерес інвесторів до ризикових активів, зокрема і активів ЕМ, знизився, що посилило відплив капіталу. Відповідно, центральні банки EM були змушені неодноразово підвищувати ключові ставки. Так, Банк Індонезії навіть вдався до превентивного підвищення в період між регулярними засіданнями задля стабілізації курсу на тлі більш жорсткої, ніж очікувалося, монетарної політики у США. У Росії та Індії центральні банки вимушено перервали цикл зниження ключових ставок, що продовжувався з 2016 року, з огляду на волатильність на фінансових ринках. Приведення інфляції до цілі вимагало більш жорсткої монетарної політики також у Мексиці та Україні: за підсумками 2017 року у цих країнах інфляція на майже 3-4 п.п. перевищувала верхню межу цільового діапазону. Окремо варто виділити Банк Чехії, який також підвищив ставку протягом 2018 року на 125 б.п., однак більшою мірою це було продовженням нормалізації політики на тлі стійкого економічного зростання та ринку праці.

У цілому країни з ринками, що розвиваються, за винятком Аргентини та Туреччини, були краще підготовлені до погіршення зовнішніх умов, ніж у попередні періоди. Цьому сприяло проведення виваженої макроекономічної політики, у тому числі монетарної політики на засадах режиму інфляційного таргетування, що серед іншого передбачає гнучке курсоутворення, посилення інституційної незалежності центрального банку, заходи для забезпечення міцності фінансової системи, а також відсутність фіскального домінування.

Чим гірше, тим краще? Можливо, якщо нижча ставка

З початку 2019 року зовнішній тиск на країни, ринки яких розвиваються, дещо послабився. Цьому, з одного боку, сприяло тимчасове перемир'я у торговому конфлікті, а з іншого — пом'якшення риторики провідних центральних банків.

Так, уже в квітні більшість ринкових аналітиків, опитаних Bloomberg, очікували, що ставки ФРС та ЄЦБ до кінця 2019 року залишатимуться незмінними, хоча ще у жовтні вони закладали підвищення ставки ФРС на 50 б.п., а ЄЦБ – на 30 б.п. Це сприяло збільшенню припливу іноземних інвестицій до ЕМ з 4,5 млрд дол. у IV кварталі 2018 року до 29,8 млрд дол. США у I чверті 2019 року.

Однак нова хвиля ескалації торгового конфлікту між США та Китаєм та жорсткіша риторика США відносно інших країн, насамперед Мексики, негативно вплинула на настрої інвесторів.

Індекси акцій EM, в тому числі країн Азії, знизилися, а валюти переважно девальвували відносно долара США. Відплив інвестицій з акцій, за підрахунками IIF, у травні сягнув 14,6 млрд дол. – найбільшого рівня з червня 2013 року. Лише відносно синхронна риторика ФРС та ЄЦБ на початку червня стабілізувала ситуацію, у результаті чого відбулося часткове відновлення припливу портфельних інвестицій до ЕМ.

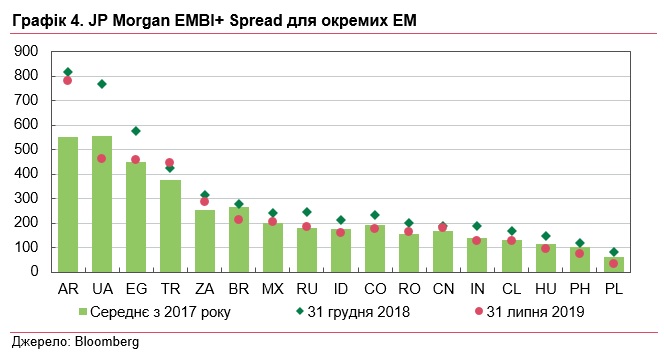

Водночас премія за ризик у І півріччі 2019 року знизилася у більшості країн (за винятком Туреччини та Лівану). Тобто зростання глобального несприйняття ризиків, у зв'язку з невизначеністю розвитку світової економіки, значною мірою компенсувалося пом'якшенням монетарної політики у провідних країнах.

У липні ЄЦБ відкоригував свій forward guidance, зазначивши, що до середини 2020 року ставки не лише не підвищуватимуться (як наголошувалося з червня цього року), а і можуть бути знижені.

Тижнем потому ФРС вперше з 2008 року знизила ставки за федеральними фондами на 25 б.п. попри доволі стійку економічну ситуацію в США. У цих умовах коригування політики позиціонувалося як ’insurance’ та ‘midcycle adjustment’, тобто зниження з метою підтримати на поточному рівні темпи економічного зростання. Відповідно, позитивний вплив цього чинника на фінансові ринки був дещо послаблений, адже аналітики та інвестори очікували сигналу про більш тривалий цикл зниження ставок.

Пом'якшення фінансових умов створило простір для зниження ключових ставок і в окремих країнах, ринки яких розвиваються. Індія, Росія, Україна та Чилі знизили ключові ставки у першому півріччі 2019 року.

Що робить Китай, аби протистояти негативному впливу торгової війни

У свою чергу, Китай, що безпосередньо залучений до торгового протистояння, прийняв низку заходів для стимулювання економіки. Протягом 2018–2019 років ставки за операціями “репо” залишалися без змін, однак Народний банк Китаю (НБК) реформував механізм встановлення провідної кредитної ставки (loan prime rate, LPR).

Так, у Китаї зберігається система “подвійних ставок”, де співіснують базова і “ринкова” (LPR) ставки кредитування. Проте раніше банки встановлювали LPR на основі базової ставки, а тому вона не відображала реальної вартості фінансування. Відповідно, для посилення ролі ринку у встановленні LPR, НБК прив'язав її до ставки за операціями середньострокового кредитування (MFL). Враховуючи, що ставка за MFL є нижчою, це сприятиме поступовому зниженню LPR та вартості кредитів для реального сектора економіки.

Також з 2018 року НБК неодноразово знижував вимоги до резервування банків, звільняючи додаткові кошти для фінансування малого та середнього бізнесу. Згідно із комунікаціями центробанку КНР, підтримка економіки і надалі відбуватиметься за рахунок цільових програм кредитування та зниження частки обов'язкових резервів для окремих груп банків.

Крім того, у серпні НБК вперше з 2008 року дозволив національній валюті знецінитися нижче психологічно важливого орієнтиру 7,0 юанів за долар. Незважаючи на подальші кроки центробанку зі згладжування курсових коливань, це посилило очікування ринку, що Китай використовуватиме обмінний курс задля часткового зменшення негативного впливу торгової війни на економіку.

Центральні банки можуть допомогти, та не всім

Ураховуючи невизначеність навколо торгівельної угоди між США та Китаєм, а також ризики подальшого зростання напруження між США та Мексикою, зниження попиту на ризикові активи може поновитися, як це сталося у серпні. Загострення напруження між США та Китаєм на початку серпня спровокувало чергову хвилю розпродажу на світових ринках акцій, зокрема індекс MSCI EM за три дні знизився на 5%. Це супроводжувалося значними обсягами відпливу капіталу (станом на 28 серпня 13,8 млрд дол. за місяць).

Премія за ризик також зросла, значною мірою, за рахунок зниження дохідності 10-річних казначейських облігацій США. Підвищення було найбільш відчутним для країн, інвестиції в активи яких вважаються ризикованими (наприклад, Туреччина).

Відповідно, у подальшому більшість ринків, що розвиваються можуть одночасно зіштовхнутися з падінням сукупного попиту і девальваційним тиском. Ці фактори матимуть різноспрямовий вплив на інфляцію, тому реакція монетарної політики центральних банків ЕМ відрізнятиметься з огляду на специфічні характеристики економік цих країн.

Що очікує економіки країн Центральної та Східної Європи

У країнах, де звуження зовнішнього попиту та зниження обсягів торгівлі матиме суттєвий вплив насамперед на економічну активність, центральні банки матимуть змогу проводити м'якішу монетарну політику з метою стимулювання внутрішнього попиту. Цьому сприятиме низка внутрішніх та зовнішніх факторів, а саме:

• інфляція у межах цільового діапазону;

• заякореність інфляційних очікувань на рівні цілі центрального банку та їх низька чутливість до проінфляційних шоків, у тому числі девальвації обмінного курсу;

• низький дефіцит (або профіцит) поточного рахунку, значні ПІІ та достатні обсяги резервів;

• довіра інвесторів, відображена у високих кредитних рейтингах та низькій вартості зовнішнього фінансування;

• низькі (гео)політичні ризики.

До цієї групи належать країни Центральної й Східної Європи та Чилі. Однак простір для зниження номінальних ставок у цих країнах, особливо у Польщі та Угорщині, є доволі обмеженим, адже наразі вони не перевищують 2,5% річних. Відповідно, активних дій з боку центральних банків не очікується.

Кому доведеться стримувати економічне зростання

Натомість у країнах, більш вразливих до змін зовнішнього середовища та з відносно високими ставками, ефект перенесення курсу на інфляцію є сильнішим, а інфляційні очікування – чутливішими до зовнішніх і курсових шоків. Відповідно зниження експортних надходжень й відплив капіталу з цих країн створюватиме значний тиск на обмінний курс та інфляцію. Як наслідок, у разі посилення торгових конфліктів центральні банки цих країн (зокрема Росії, Індії, Мексики) будуть змушені гальмувати цикл зниження процентних ставок або навіть перейти до більш жорсткої монетарної політики, що стримуватиме економічне зростання.

Для Мексики додатковим негативним фактором виступає безпосередня залученість до торгового протистояння. Так, протягом перших ста днів новообраний президент США Трамп наголосив на можливості виходу його країни з існуючої угоди про зону вільної торгівлі NAFTA, якщо Канада та Мексика відмовляться її переглянути, а у серпні 2017 року почалися перемовини щодо нового договору. Попри значний розголос, найсуттєвіші зміни торкнулися лише автомобільної промисловості, ринку молочної продукції та захисту інтелектуальної власності. 30 листопада 2018 року договір про вільну торгівлю USMCA був підписаний, проте наразі лише Мексика його ратифікувала. Крім того, у травні поточного року було анонсовано можливість підвищення тарифів до 5% на весь імпорт з Мексики, якщо країна не зменшить потік нелегальних мігрантів у США.

Ризики, пов'язані з посиленням торгового протистояння, уповільненням світової економіки та зниженням цін на сировинні товари є актуальними й для України. Додатковим фактором вразливості до зміни фінансових умов і посилення долара є значний обсяг виплат за зовнішнім боргом, що припадає на 2019–2021 роки. Відповідно реалізація негативного сценарію (ескалація торгових війн і зниження цін на товарних ринках) може створити передумови для призупинення циклу пом'якшення монетарної політики, що розпочався у квітні 2019.

Ольга Бондаренко, головний економіст відділу аналізу міжнародної економіки Департаменту монетарної політики та економічного аналізу Національного банку України.

Інна Співак, начальник відділу аналізу міжнародної економіки Департаменту монетарної політики та економічного аналізу Національного банку України.

Джерела публікації: